우한무역관 김종원

온라인 화장품 시장의 성장 및 코로나19 여파로 다수의 오프라인 화장품 매장이 문을 닫았으며, 대형 오프라인 유통기업인 WATSON, SEPHORA 등 브랜드도 계속해서 고전을 면치 못하고 있다. 반면 최근 중국에서 새롭게 등장한 THE COLORIST, HARMAY 등 새로운 오프라인 뷰티 편집숍은 젊은 소비층 공략에 성공하며 성장세를 이어가고 있다.

중국 소비자 맞춤형 뷰티 편집숍의 등장

중국 오프라인 화장품 매장은 최근 몇 년간 인건비, 임차료 부담 증가 및 온라인 시장 성장세에 어려움을 겪고 있으며, 코로나19 대유행이 찬물을 끼얹으며 수많은 매장이 폐업 절차를 밟게 되었다. 반면, 중국 소비시장의 회복 및 코로나19로 의한 오프라인 보복 소비, 변화하는 화장품 소비 트렌드 등이 복합적으로 작용해 신형 뷰티 편집숍이 인기를 끌고 있다.

최근 소비자에게 인기를 끌고 있는 뷰티 편집숍 브랜드는 기존의 WATSONS 같은 글로벌 브랜드 대기업이 아닌, 调色师(THE COLORIST), 话梅(HARMAY), WOW COLOUR 등 로컬 브랜드가 빠르게 자리를 잡아가고 있다. 특히 2020년 1분기 이후 투자 수요도 회복되면서, 각종 자본 유입을 통해 더욱 더 공격적인 마케팅을 전개하고 있다.

<신형 뷰티 편집숍 매장 전경>

[자료: 잉샹왕]

이러한 신형 뷰티 편집숍은 다양한 브랜드 중 소비자로부터 인기가 높은 제품만 선별해 매장에서 판매하므로, 소비자는 본인이 원하는 브랜드의 인기 제품을 한 장소에서 골라서 담을 수 있다는 장점이 있다. 화장품 업계 조사에 따르면, 소비자들은 신형 편집숍에서 전통 편집숍 대비 3배가 넘는 시간을 머무르는 것으로 확인됐으며, 이는 매장의 수익성과 직결되고 있다고 한다.

<중국 내 뷰티 편집숍 영업이익 관련 주요 수치>

|

구분

|

SEPHORA

|

WOW COLOUR

|

HARMAY

|

|

주요 상품

|

- 중고급 색조 화장품 및 스킨케어 제품

- 유럽, 미국 브랜드 등 대형브랜드 위주

|

- 가성비를 앞세운 중국 로컬 브랜드

|

- 대형 브랜드의 소규모 매대

- 중고급 색조 화장품 및 스킨케어 제품

|

|

㎡당 월평균 영업이익

|

CNY 5,000

|

CNY 1,000~1,500

|

CNY 5,000~10,000

|

|

고객당 평균 판매액

|

CNY 400~500

|

CNY 100~150

|

CNY 450~550

|

[자료: 토우마오연구원]

그 외에도 새로운 형태의 편집숍이 주목받는 이유는 최근 중국 온라인 화장품 시장은 과다 경쟁으로 기업의 수익이 감소하고, 신규 고객 유치 비용 또한 크게 증가했기 때문이다. 또한 라이브커머스, 왕홍 등 몇 년간 인기를 끌었던 마케팅 방식에 소비자들이 더이상 쉽게 지갑을 열지 않아 불특정 다수의 소비자들에게 쉽게 다가갈 수 있는 오프라인 매장이 다시 인기를 끌고 있다.

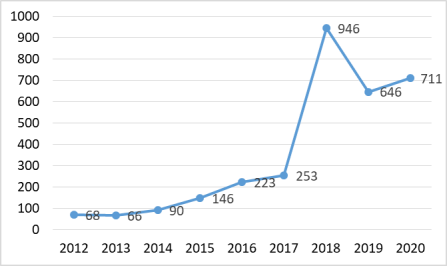

<중국 온라인 기업의 신규 고객 유치 비용*>

(단위: 위안/인)

* 고객 유치 비용 = 연간 판매액 / 연간 신규 고객 유입량

[자료: 토우마오연구원]

<중국 뷰티 메이크업 KOL(Key Opinion Leader) 마케팅 비용 (2021년 기준)>

|

KOL

|

플랫폼

|

팔로워수(만 명)

|

마케팅 방식

|

1회 마케팅 비용(만 위안)

|

|

深夜

徐老师

|

Weibo

|

1,120만

|

포스터

|

7.5

|

|

샤오홍슈(小红书)

|

260

|

포스터

|

10

|

|

영상

|

20

|

|

TIKTOK

|

750

|

20s 영상

|

9.6

|

|

60s 영상

|

19.2

|

|

BiliBili

|

110

|

PPL 영상

|

15

|

|

영상

|

30

|

|

SamChak

|

TIKTOK

|

1,400

|

60s 영상

|

25

|

|

Ritatawang

|

샤오홍슈(小红书)

|

350

|

영상

|

25.5

|

|

小猪姐姐

|

BiliBili

|

120

|

PPL 영상

|

31

|

|

영상

|

35

|

|

MK凉凉

|

샤오홍슈(小红书)

|

150

|

포스터

|

4

|

|

영상

|

8

|

[자료: iResearch]

중국 주요 뷰티 편집숍 운영 현황

현재 중국에서 영업중인 전통 뷰티숍은 대표적으로 WATSONS과 SEPHORA가 있으며, 최근 유행하는 신형 뷰티 편집숍 중 대표적인 브랜드는 THE COLORIST, WOWCOLOUR, HARMAY가 있다. 가장 많은 매장은 운영하는 브랜드는 WATSONS로, 전체 뷰티숍 매장수의 80% 이상을 차지하고 있어 압도적인 점유율을 보이고 있다.

<중국 뷰티 편집숍 매장 운영 현황>

[자료:각 브랜드 홈페이지]

전통 뷰티 편집숍의 경우 단순히 화장품 기업에 진열대 사용권을 판매하고, 판매 제품 및 가격 등은 기업 또는 대리상에게 전권을 주는 사업 모델을 유지하고 있다. 반면, 신형 편집숍의 경우 대리상과의 거래를 최소화해 제품 가격을 낮추고, 브랜드와 직접 거래해 인기제품만 선별해 판매하고 있어 소비자들의 좋은 반응을 얻고 있다.

<신형/전통 뷰티 편집숍 주요 특징 비교>

|

구분

|

신형 뷰티 편집숍

|

전통 뷰티 편집숍

|

|

대표 브랜드

|

|

|

|

사업 모델

|

- 편집숍에서 제품의 90% 이상은 선구매, 브랜드와 직거래로 제품 가격을 낮춰 판매

- 대리상과의 거래는 전체 재고의 10% 이내

|

- 편집숍에서 선구입하는 비중은 20% 이내

- 중간 대리상을 통해 납품하는 방식이 80% 이상 차지

|

|

협업 브랜드

|

- 글로벌 브랜드, 중국 로컬 브랜드 중 인기 상품, 한일 패션 브랜드, 신규 브랜드 등

|

- 글로벌 브랜드, 중국 대형 로컬 브랜드 등

|

|

주요 고객층

|

- 학생 등 Z세대, 20~30대 젊은층 위주

|

- 직장인, 중년층 등

|

|

상품 관리방식

|

- 빅데이터로 재고를 관리하며, 트렌드에 따라 신상품 업데이트가 빠름

|

- 브랜드별로 재고를 관리, 신상품 업데이트가 다소 느림

|

|

서비스 방식

|

전담 판매원을 운영하지 않고, 결제 등 기본적인 서비스만 제공

|

- 전통적인 전담 판매원 운영

|

|

상품 진열 방식

|

- 브랜드가 아닌 상품 품목별 진열

|

- 브랜드에서 상품을 선정하여 진열

|

|

매장 디자인

|

젊은층을 타깃으로 한 개성있는 디자인

|

심플하며 전통적인 브랜드별 진열 방식의 디자인

|

[자료: 아이루이즈슌]

신형 뷰티 편집숍은 중간 대리상을 통해 납품받는 방식이 아닌 브랜드와 직접 거래하는 사업 모델을 채택하고 있다. 비록 재고 관리 리스크가 존재하지만, 유통 과정에서 제품 판매가격을 크게 낮출 수 있으며, 제품 선별 과정에 적극적으로 개입하여 편집숍에서 판매를 희망하는 인기 제품만 선별하고 있다. 그 결과 일부 글로벌 브랜드 인기제품은 브랜드 단독 화장품 매장에서 구입하는 것보다 낮은 가격에 판매되고 있으며, 심지어 일부 제품은 면세점 가격보다 낮게 팔리고 있다.

<인기 뷰티제품의 매장별 가격 비교>

(단위: 위안)

|

구분

|

I사

컨실러

|

C사

폼클렌징

|

A사

파운데이션

|

E사

파운데이션

|

B사

립스틱

|

M사

립스틱

|

H사

나이트크림

|

G사

오일

|

|

브랜드 단독 매장

|

290

|

460

|

630

|

530

|

320

|

175

|

5,880

|

1,140

|

|

HARMAY

|

225

|

414

|

567

|

340

|

288

|

162

|

4,464

|

629

|

|

S사 면세점

|

228

|

302

|

470

|

390

|

200

|

125

|

4,029

|

897

|

[자료:웨이라이쥬쿠]

또한, 신형 뷰티 편집숍은 젊은 소비층의 화장품 샘플에 대한 니즈를 정확하게 파악해 기존에 완제품 구입 시 소량의 샘플만 무료로 제공하는 방식에서 벗어나 공식적으로 샘플 판매를 시작하면서 좋은 반응을 얻고 있다. 소비자들은 더 이상 무료 샘플에 목말라 할 필요 없이 소액 결제를 통해 관심 제품의 샘플을 원하는 만큼 구입할 수 있어 다수의 소비자는 샘플 구입을 주 목적으로 신형 편집숍을 방문하는 것으로 나타났다. 이렇게 유입된 신규 고객은 완제품 구입 시에도 높은 확률로 편집숍에 재방문하고 있다.

<신형 뷰티 편집숍 샘플 판매 전경>

[자료: 신랑차이징]

신형 뷰티 편집숍 투자유치 현황 및 시장규모

최근 WATSONS 등 전통 편집숍은 성장세가 점차 둔화되는 반면, 신형 뷰티 편집숍은 시장의 뜨거운 반응을 등에 업고 많은 투자 자본이 몰리고 있다. 대표적인 신형 뷰티 편집숍인 THE COLORIST는 2019년부터 현재까지 누적 6억 달러가 넘는 투자를 받았으며, 그 외 WOWCOLOUR, HARWAY 등 브랜드도 각각 3억 달러, 2억 달러 규모의 투자를 받아 시리즈 C, 시리즈 A+ 투자 유치에 성공했다.

<신형 뷰티 편집숍 투자 유치 현황>

|

브랜드

|

투자유치 시기

|

투자 시리즈

|

투자유치 규모

|

|

|

2021.7.

|

시리즈 F

|

3억 달러

|

|

2020.7.

|

시리즈 E

|

10억 위안

|

|

2019.10.

|

시리즈 D

|

1억 달러

|

|

2019.3.

|

시리즈 C

|

4억 위안

|

|

|

2022.1.

|

시리즈 C

|

2억 달러

|

|

2020.12.

|

시리즈 A

|

5억 위안

|

|

|

2022.1.

|

시리즈 A+

|

3억 달러

|

|

2021.3.

|

시리즈 A

|

5억 위안

|

|

2020.1.

|

시드 투자

|

10억 위안

|

[자료: 각 회사 홈페이지]

2021년 기준, 중국 오프라인 뷰티 편집숍 시장 규모는 총 511억4000만 위안에 달하며, 2025년에는 802억5000만 위안에 달할 것으로 전망된다. 현재 신형 뷰티 편집숍 전체 규모는 28억2000만 위안으로 전체 시장규모의 10%도 안 되는 수준이지만, 2025년까지 연평균 73%(전체 시장의 연평균 성장률 11.9% 전망)씩 성장해 250억 위안 이상까지 성장, 전체 시장규모의 31.6%를 차지할 것으로 예측된다.

<2017~2025년 중국 뷰티 편집숍 시장규모>

[자료: 메이좡토우티아오]

중국 신형 화장품 편집숍 대표 사례

① THE COLORIST

- 편집숍 특징: 해외 중저가 브랜드를 주로 취급하고 있으며, 현재 중국 내 300개의 매장을 운영 중이다. 총 400개가 넘는 협업 브랜드 중 150개가 넘는 브랜드와 오프라인 판매 독점계약을 체결했다.

- 취급 브랜드: 중국 로컬 브랜드 185개, 한국, 미국, 일본, 태국 등 해외 브랜드 246개를 취급하고 있다.

<THE COLORIST 주요 협업 브랜드>

[자료: THE COLORIST 홈페이지]

- 매장 디자인: 주로 넓은 면적의 대형 공간에서 단순 화장품을 구매하는 콘셉트보다 ‘체험’에 포커스를 맞추고 있으며, 특색있는 공간 디자인으로 인기 왕홍들이 즐겨 찾으면서 젊은층의 핫플레이스로 등극했다.

<THE COLORIST 매장 전경>

[자료: THE COLORIST 홈페이지]

② WOW COLOUR

- 편집숍 특징: 중저가의 중국 로컬 브랜드를 주로 취급하고 있으며, 다양한 할인행사를 통해 대학생 및 젊은 여성층 공략에 중점을 두고 있다. 현재 중국 내 125개의 매장을 운영 중이며, 3년 안에 1000호점 오픈을 목표로 하고 있다.

- 취급 브랜드: 花西子, 完美日记, 谷雨, 溪木源 등 젊은층 사이에서 인기를 끌고 있는 중국 로컬 브랜드 위주이며, 현재 300개가 넘는 브랜드와 판매 계약을 체결했다.

- 매장 디자인: 실버를 메인 색상으로 하며, 홀로그램 디자인 등 트렌디한 컨셉으로 매장을 디자인 하고 있다.

③ HARMAY

- 편집숍 특징: 럭셔리, 예술 등을 테마로 컨셉을 잡고 있으며, 아직까지는 중국 전역에 12개의 매장만 운영 중이지만, 전부 베이징, 상하이, 청두 등 일선 도시 핵심 상권에 자리잡고 있다

- 취급 브랜드: 총 400여 개의 브랜드가 입점돼 있으며, 독점 해외 브랜드는 SG79 STHLM, TANGENT GC(스웨덴), Balmain Hair, GRAINE DE PASTEL(프랑스), ICONIC LONDON(영국) 등 고급 브랜드가 주를 이루고 있다.

- 매장 디자인: ‘고독한 창작자’ 등 예술적인 테마를 강조하며 특색있는 고품격 디자인으로 매장을 꾸미고 있다.

<HARMAY 매장 전경>

[자료: HARMAY 홈페이지]

관계자 인터뷰: THE COLORIST 구매부 담당자 Ms. Huang

|

Q1) 2010년 이후 온라인 화장품 시장의 성장으로 오프라인 화장품 매장이 빠르게 감소했는데, 최근 신형 뷰티 편집숍의 흥행 이유는 무엇인가?

A1) 중국 온라인 화장품 시장이 성장할 당시 주요 소비층은 Z세대가 아니였다. 현재 Z세대가 점차 주요 소비층이 되어가면서, 그들은 지금까지 경험해보지 못한 새로운 형태의 오프라인 매장의 매력에 빠져들고 있다. 특히 사전에 테스트해볼 수 없이 단지 온라인에서 후기만을 믿고 구매하는 소비패턴에서 벗어나 저렴한 가격에 다양한 샘플을 구매할 수 있고 신제품을 직접 눈으로 확인할 수 있는 편집숍 사업 모델이 주목받기 시작했다.

현재 다수의 신형 화장품 브랜드는 온라인에서 일정 고객을 유치한 뒤 오프라인 시장을 공략하고 있다. 단, 단독매장의 경우 임차료 부담 등 리스크가 너무 커 다양한 중저가 브랜드가 입점할 수 있는 편집숍 모델은 기업의 니즈를 적절하게 반영했다고 할 수 있다.

Q2) 전통 뷰티 편집숍과의 차이점은 무엇인가?

A2) 우선 브랜드와의 협업 방식에서부터 큰 차이가 있다. 기존에는 브랜드에서 제품을 선정하고, 대리상을 통해 편집숍에 제품을 납품하는 방식이었다면, 지금은 편집숍과 브랜드가 같이 인기 제품을 선별하고, 그 제품을 선구입해서 판매, 재고 관리 등 유통 업무는 전부 편집숍에서 관리하고 있다. 이런 사업 모델을 통해 제품 가격을 낮춰 더 많은 소비자를 유입하고 있다.

매장 디자인, 서비스 형태에서도 차이가 있다. 단순 제품을 보러오는 것이 아닌 매장 자체에서 체험을 통해 즐길 수 있도록 매장 콘셉트에 신경 쓰고 있으며, 전통 뷰티 편집숍에는 전담 판매원이 옆에서 제품을 소개하는 것과 다르게 최근 젊은 소비자는 남의 간섭을 싫어하는 만큼 제품 선택부터 구매까지 스스로 할 수 있도록 매장 내 서비스도 간편화했다.

Q3) 브랜드 선정 과정과 이후 비즈니스는 어떻게 진행되는가?

A3) 브랜드 선정의 경우 신생 브랜드도 많이 취급하기 때문에 브랜드 선별 및 배경조사 → 심사단 제품 테스트 및 투표 → 매장 내 테스트 마케팅(1개월) 프로세스로 진행된다. 현재 취급하는 해외브랜드는 200개사가 넘으며, 브랜드와의 직거래를 원칙으로 하고 있다. 단, 편집숍에서 수입 업무까지 진행하지는 않기에 해외 브랜드의 경우 중국 내 재고가 있거나 독점 대리상이 있을 경우에만 거래가 가능하다.

|

<설문조사로 본 신형 뷰티 편집숍 및 한국화장품 현황>

<조사기간: 2022.4.1~5. / 응답 소비자수 94명 / KOTRA 우한 무역관 자체조사>

|

1. 화장품을 구입하는 주요 채널은? (3개 중복 가능)

|

중국 소비자들은 화장품 구매할 경우 보통 淘宝,京东 등 온라인으로 구매하는 경우가 압도적으로 많았으며, 체험해볼 수 있는 백화점이나 멀티브랜드숍도 선호하는 것으로 나타났다. 신형 뷰티 편집숍을 찾는 소비자도 적지 않은 것으로 나타났다.

|

|

온라인

|

81.91%

|

|

백화점

|

36.17%

|

|

멀티브랜드숍(Watsons, Sephora 등)

|

29.79%

|

|

신형 뷰티 편집숍

|

14.89%

|

|

위챗 샵

|

13.83%

|

|

기타

|

6.28%

|

|

2. 뷰티 편집숍을 방문하는 이유는?

|

신형 뷰티 편집숍을 찾는 주된 이유는 인기상품이 한곳에 모여 있기 때문을 꼽았으며, 최근 신형 뷰티 편집숍이 증가하고 있어 좋은 접근성도 주된 방문 이유로 꼽았다. 그리고 해외상품이 많은 것도 방문 이유로 꼽아 중국 소비자의 해외 화장품 선호를 확인할 수 있었다.

|

|

인기상품이 모여 있어서

|

51.06%

|

|

접근성이 좋아서

|

19.15%

|

|

해외제품이 많아서

|

10.64%

|

|

가격이 저렴해서

|

7.45%

|

|

신제품이 많아서

|

3.19%

|

|

기타

|

8.51%

|

|

3. 방문 경험 있는 뷰티 편집숍은? (모두 선택 가능)

|

중국 내 매장수 약 300개를 보유한 THE COLORLIST가 인지도가 높았으며, 다음으로는 샘플 구매가 편리한 HEYDON 방문 빈도도 높았다. 반면 아직 안 가본 소비자도 약 40% 달해 초기 성장세임을 알 수 있었다.

|

|

调色师/THE COLORLIST

|

45.74%

|

|

黑洞/HEYDON

|

26.6%

|

|

WOW COLOUR

|

17.02%

|

|

话梅/HAYMAY

|

15.96%

|

|

가본 적 없음

|

39.36%

|

|

3. 뷰티 편집숍에서 본 해외화장품은? (3개 중복 가능)

|

한국 제품을 봤다고 응답한 소비자가 약 90%에 달해 한국 제품이 많이 입점해 있음을 알 수 있었다. 그리고 일본 화장품도 약 84%로 한국 제품과 입점 비중이 비슷했다. 글로벌 인지도가 높은 프랑스, 미국 화장품도 50% 이상 봤을 정도로 다수 입점해 있었다.

|

|

한국

|

89.36%

|

|

일본

|

84.04%

|

|

프랑스

|

65.96%

|

|

미국

|

55.32%

|

|

이탈리아

|

23.4%

|

|

기타

|

15.95%

|

|

4.뷰티 편집숍에서 한국화장품을 구매하는 이유는?

|

뷰티 편집숍에서 한국 화장품을 구매하는 주요 이유로는 가성비를 꼽았다. 또한 화장품 업계 특성상 유행이 빠르게 변하는데 한국 화장품은 이에 대응을 잘하는 것 같다는 평가였다. 또한 디자인 완성도 높고, 온라인상에서 좋은 평가를 받고 있어 구매한다는 소비자도 있었다.

|

|

가성비

|

47,87%

|

|

유행에 민감

|

21.28%

|

|

좋은 리뷰/평가

|

10.64%

|

|

디지인 완성도

|

10.64%

|

|

우수한 품질

|

8.51%

|

|

기타

|

1.06%

|

|

5. 뷰티 편집숍에서 인기있는 한국화장품 분야는?

|

가장 인기있는 한국 화장품은 얼굴 팩이었으며, 실제 우한 THE COLORIST 매장 팩 코너에는 한국 팩 제품이 50% 이상 차지하고 있었다. 다음으로는 립스틱을 꼽았으며, 아이섀도도 인기가 높았다. 스킨케어 등 기초화장품도 10%의 구매 선호도를 보였다.

|

|

얼굴 팩

|

34.04%

|

|

립스틱

|

27.66%

|

|

아이쉐도우

|

19.15%

|

|

기초화장품

|

10.64%

|

|

썬크림

|

4.26%

|

|

메니큐어

|

1.06%

|

전망 및 시사점

2021년 기준 중국 화장품 시장 규모는 총 5000억 위안을 돌파하며 전 세계 2위에 등극했으며, 중국 Z세대(95년 이후 출생자)는 화장품 소비의 58.5% 이상을 차지하고 있다. 이 비중은 점차 증가해 2025년에는 61.3%에 달할 것으로 전망된다. 그에 따라 각 브랜드는 Z세대 공략을 위해 총력을 기울이고 있지만, 빠르게 변화하는 중국 화장품 트렌드에 글로벌 브랜드조차 시장 점유율 유지에 어려움을 겪고 있다.

한편 이렇게 급변하는 소비시장은 일부 신형 브랜드에는 큰 기회로 다가오고 있다. 최근 신형 뷰티 편집숍은 젊은 고객층의 니즈 충족과 제품 차별화를 위해 해외 신규 브랜드와 적극적으로 입점계약을 체결하고 있다. 우리나라 화장품도 중국 내 인지도가 높고, 디자인과 품질 면에서 인정을 받기 때문에 신형 편집숍과의 거래를 추진해 볼 필요가 있다.

신형 편집숍은 주요 소비층이 95년 이후 출생한 이들로 유행에 민감하고, 디지털 콘텐츠를 선호해 이들에게 인기제품을 선택 받으면 단시간 내 폭발적인 성장을 이룰 수 있다. 또한, Z세대 소비자도 최근 지우우링호우(95년생), 링링호우(00년생) 링우호우(05년생) 단위로 세분화되고 있어 이들을 공략하기 위한 세분화된 마케팅 전략이 필요하다.

단, 편집숍이 중간 대리상을 통하지 않고 브랜드와 직접 거래를 원칙으로 하는 만큼 인증서 취득, 수출 업무 등 중국 시장 진출을 단계적으로 준비할 필요가 있다. 또한 편집숍에서 수출입 업무를 직접 담당하지 않는 만큼 중국 내 제품 재고가 없는 상황이라면 독점 판매상 등 신뢰있는 비즈니스 파트너 발굴이 우선 이뤄져야 된다.

특히, 중국 정부는 화장품 인허가 규정을 강화하는 추세로 사전에 아래 규정내용을 점검해야 한다. 올해 중국은 <화장품인증자료관리강화(化妆品注册备案资料管理规定)>라는 법을 발효해 2022년 7월 1일부터 화장품 인허가 취득자(注冊)·등록자(備案)·수탁생산 기업은 이 규정에 따라 화장품 생산 및 관리를 진행해야 하며, 7월 1일 이전 화장품 생산허가증을 취득한 기업은 2023년 7월 1일까지 이 규정에 따라 생산라인 개조를 완료해야 한다.

마지막으로 최근 신형 뷰티 편집숍은 화장품 외에도 생활용품까지 영역을 확장하는 만큼, 화장품 외 생활용품 기업도 이러한 트렌드에 맞춰 뷰티 편집숍을 통한 중국 시장 진출을 모색해 볼 필요가 있다.

자료: 토우마오연구원, iResearch, 웨이라이쥬쿠, 각 브랜드 홈페이지, KOTRA 우한 무역관 자체 정리자료 등